Владимир Давыденко о динамике рынка аптечного ритейла в первом квартале 2014 года

Наши эксперты

Сергей Шуляк, генеральный директор маркетингового агентства DSM Group, занимающегося исследованиями фармацевтического рынка России и стран СНГ.

Николай Беспалов, директор по развитию аналитической компании RNC Pharma.

Давид Мелик-Гусейнов, директор некоммерческого партнерства «Центр социальной экономики», член экспертного совета по здравоохранению Федеральной антимонопольной службы, член Координационного совета Государственной Думы РФ по вопросам инновационного развития медицинской и фармацевтической промышленности.

Герман Иноземцев, главный редактор газеты «Фармацевтический Вестник».

Елена Неволина, исполнительный директор некоммерческого партнерства содействия развитию аптечной отрасли «Аптечная гильдия», представляющего интересы 4000 аптечных организаций более чем в 45 регионах России.

Общая динамика рынка

Конец 2013 и первые месяцы 2014 г. многие участники российского фармрынка провели в ожидании кризиса. По словам эксперта рынка Николая Беспалова, этому способствовало ухудшение экономических показателей, сокращение прогноза по приросту ВВП и замедление роста доходов населения. Уверенности не добавляла и девальвация национальной валюты, которая в условиях высокой импортозависимости отрасли могла привести к значительному росту цен и, следовательно, к снижению спроса. «Но тем приятнее было прийти к пониманию, что ничего страшного в итоге не произошло: существенного падения спроса зафиксировано не было — доходы потребителей продолжили увеличиваться, а девальвация рубля оказалась не столь глубокой и на уровень цен существенно не повлияла. Рост розничного коммерческого рынка ЛП в 1 квартале 2014 г. по отношению к 1 кварталу 2013 г. в рублёвом выражении составил, по данным аналитической компании IMS Health, порядка 7 %», — констатирует эксперт.

Схожую точку зрения высказал и директор некоммерческого партнерства «Центр социальной экономики» Давид Мелик-Гусейнов. По его словам, рынок в первом квартале рос, однако не так активно, как раньше. Отчасти причиной тому стало отсутствие мощных всплесков вирусных инфекций, какие наблюдались в прошлые годы. Другая причина — ускорение инфляции в лекарственном сегменте. Рубль несколько девальвировался по отношению к бивалютной корзине, и эти изменения отразились на цене импортных препаратов. Но, к счастью, серьезных скачков всё же не было, рост цен не превысил ожидаемого уровня. В целом рынок «поднялся» на 8 %. Произошло это в основном за счет повышения стоимости упаковки и только в коммерческом кластере — государственный сектор положительной динамики не показал.

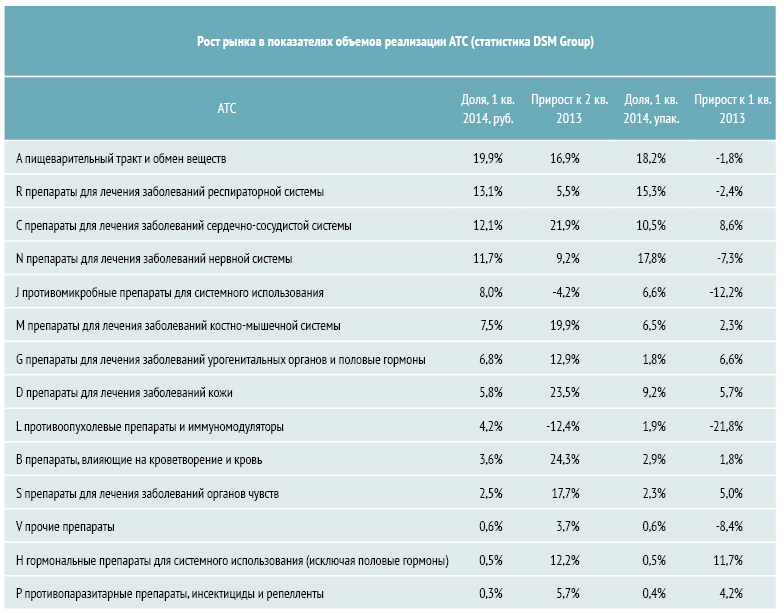

А вот какого мнения о динамике первых месяцев года придерживается генеральный директор DSM Group Сергей Шуляк: «В целом рост рынка в первом квартале был на уровне прошлогодних показателей. Так, продажи на коммерческом рынке ГЛС в первом квартале выросли относительно аналогичного периода 2013 года на 11,4 %. Из негативных факторов — снижение продаж в упаковках по коммерческому сегменту на 1,6 %. На то было несколько причин: снижение покупательской активности, которая связана с отсутствием в 2014 году выраженных сезонных болезней, а также переход потребителя на более выгодную «экономичную» упаковку с большим количеством таблеток, рассчитанную на целый курс лечения».

Негативное влияние «экономупаковок» на статистические показатели отметил и директор по развитию аналитической компании RNC Pharma Николай Беспалов. По его данным, тревожная тенденция снижения объема натурального потребления ЛП наметилась еще в прошлом году, когда население купило на 3 % меньше лекарств. Главным среди ряда причин как раз и оказался переход части потребителей на более дорогие препараты: как на прямые аналоги дешёвых, но менее эффективных, так и на упомянутые «экономичные» упаковки привычных ЛП.

По наблюдениям Николая Беспалова, на состоянии рынка сказалось ведущее спортивное событие начала года — Олимпиада в Сочи. Кардинального влияния на рост показателей сама по себе она не оказала, но в период соревнований серьезно изменилась структура потребления ЛП в регионе, а приток туристов, который, вероятно, последует в долгосрочной перспективе, должен стимулировать развитие рынка региона в целом.

Парафармацевтическая продукция

Отдельно стоит упомянуть о товарах дополнительного аптечного ассортимента. «Этот сегмент в первом квартале рос опережающими темпами, — отмечает Давид Мелик-Гусейнов. — Особенно это касается продукции формата „стиль жизни“: средств для похудения, улучшения обмена веществ, ухода за внешностью, спортивных добавок, а также препаратов для коррекции эректильной дисфункции. Судя по всему, какая‑то часть клиентов достигла того уровня благосостояния, когда актуальными становятся вопросы качественного ухода за собой».

То, что парафармацевтика показала хорошую динамику, подтверждают и наблюдения Николая Беспалова: «По итогам первого квартала продажи БАД не только не просели, но и, более того, продемонстрировали рост существенно выше такового для ЛП. Динамика по отношению к первому кварталу 2013 г. в рублях по этой группе продукции составляет порядка 17 %. При этом немного, но всё же растёт и натуральное потребление: 1 %. Аналогично себя чувствуют и другие группы товаров. Это, кстати, очень важный показатель того, что кризиса спроса на рынке нет. Скажем, в 2009 г. продажи БАД и другой парафармацевтики снизились очень заметно».

Препараты-лидеры первого квартала

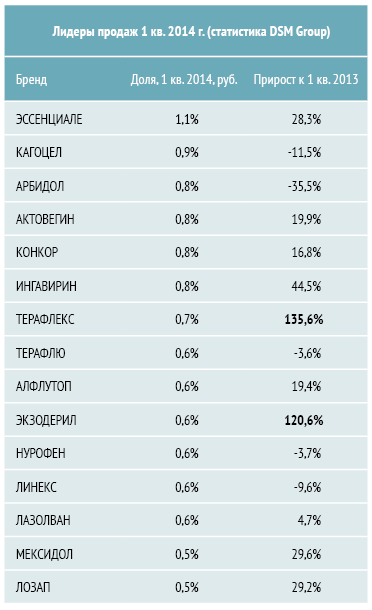

Наши эксперты единодушно сошлись на том, что зиму и весну 2014 г. нельзя было назвать временем повальных эпидемий. Ни грипп, ни другие респираторно-вирусные инфекции в нашей стране не подняли головы настолько, насколько могли бы и уже поднимали в недалеком прошлом. Соответственно, реализация аптеками противовирусных препаратов была ограничена масштабами обычного сезонного всплеска. Что и вызвало спад продаж: такие известные бренды, как «Арбидол» и «Кагоцел», по сравнению с аналогичным периодом 2013 г. показали отрицательную динамику.

Тем не менее, продажи шли, и наиболее активный рост, по наблюдениям Давида Мелик-Гусейнова, показали мультисимптомные препараты для лечения ОРВИ. Среди других хорошо продававшихся лекарств эксперт отметил обезболивающие препараты.

Наилучшую динамику, по словам Николая Беспалова, показали такие группы препаратов, как противогрибковые, антигипертензивные лекарства (особенно антагонисты рецепторов ангиотензина II). Хорошие показатели продемонстрировали также противоязвенные и слабительные препараты. Немалую роль в росте продаж в этих группах играет активное продвижение со стороны фармкомпаний.

Как видно из таблицы, существенный рост показали бренды «Терафлекс» и «Экзодерил», занявшие 7‑е и 10‑е места в составленном DSM Group топ-15. Вероятно, это также связано с активным продвижением данных ЛС производителем.

Итоги квартала

Цены на лекарства

Повышение стоимости лекарств в первом квартале 2014 г. эксперты называют умеренным. По предоставленным Сергеем Шуляком данным, цены за этот период выросли всего на 1,6 %. Рост в категории препаратов, не относящихся к списку ЖНВЛП, составил 1,8 %. Цены на отечественные лекарства в целом выросли на 2 %, тогда как на импортные рост составил 0,9%.

Более существенное подорожание в 2014 году отмечается на самую популярную группу товаров в ценовой категории лекарств от 50 до 150 руб. — на 2,8 %, индекс цен на лекарства с ценой свыше 500 рублей составил 1,2 %, от 150 до 500 рублей — -0,3 %, ниже 50 руб. — 2,2%.

Впрочем, в «долгосрочном разрезе» динамика цен выглядит несколько иначе: «По сравнению с первым кварталом 2013 г. средняя розничная стоимость ЛП выросла практически на 11 %, — отмечает Николай Беспалов. — В основном этот рост был простимулирован не инфляционными процессами, а изменением спроса в сторону покупки более дорогой продукции. Собственно инфляция в первом квартале по сравнению с аналогичным периодом прошлого года составила менее 2 %. Это существенно меньше общероссийского показателя инфляции по экономике в целом».

Экономические показатели ритейла

Интересной особенностью «зимне-весеннего» сезона стала весьма неоднородная динамика аптечных сетей. «По данным аналитической компании RNC Pharma, в этот период наиболее крупные игроки, такие как «Ригла», «Радуга», «Имплозия», «Аптеки 36,6» и ряд других, показывали относительно скромные результаты по продажам лекарственного ассортимента, — констатировал Николай Беспалов. — Хотя они и росли лучше рынка, прирост составил всего порядка 8,7 %».

А вот динамика по нелекарственной продукции у крупного бизнеса была наихудшей — только порядка 5 % роста. Самые лучшие показатели демонстрировали мультирегиональные сети, такие как «Доктор Столетов», «А5», «АСНА», «Классика», «Вита» и другие. Динамика по продаже ЛП здесь — более 30 %. Активно наращивалась и реализация парафармацевтической продукции — прирост здесь в среднем порядка 32 %».

О том, что силу на рынке набирают региональные игроки, упомянул и Сергей Шуляк. По его мнению, то, что такие сети демонстрируют более сильный рост, нежели обитатели топ-10, уже можно считать тенденцией. Связано это с их экспансией как в домашнем «ареале», так и в соседних регионах.

Важнейшие события мира фармацевтики

Одним из самых главных событий начала 2014 года стала подготовка к Всероссийскому съезду фармацевтических работников — первому в новейшей истории отрасли. И хотя само мероприятие прошло 28 апреля, то есть уже за рамками первого квартала, в январе-марте организаторы и участники съезда потратили много сил на формирование его повестки. Обсуждались на съезде ключевые для развития современной российской фармацевтики вопросы, а одним из итогов стало создание профильной саморегулируемой организации, которая с 2015 года будет лицензировать специалистов и заниматься решением важных отраслевых проблем. Подробнее об этом, вне всяких сомнений, значимом съезде мы расскажем в материале об итогах второго квартала.

Еще одной важной новостью первого квартала Сергей Шуляк называет то, что окончательный переход на GMP вновь был отложен. Теперь срок — 1 января 2016 г. Напомним, в конце 2013 г. Ассоциация российских фармацевтических производителей заявила о том, что отечественные компании не могут подтвердить соответствие своих линий новым стандартам из‑за отсутствия необходимой нормативно-правовой базы. Видимо, это и вынудило Минпромторг инициировать перенос сроков.

Кроме того, по мнению Давида Мелик-Гусейнова, внимания заслуживает и имевшее место в начале года активное обсуждение представителями профсообщества и чиновниками перечня ЖНВЛП, обновление которого ожидается этой осенью: «Прежний список не менялся достаточно давно и имеет определенные проблемы в тех или иных нозологиях в плане вошедших или не вошедших в него молекул, так что этого события ждут все заинтересованные стороны».

Много шума наделало заявление министра здравоохранения Вероники Скворцовой о том, что в России слишком много аптек и последовавшее за ним предложение подумать о сокращении их числа или ограничениях на открытие новых. Большинство экспертов обратило внимание на то, что цифры, которые приводит министр, расходятся с действительностью, однако соответствующие законодательные изменения должны произойти до конца текущего года.

Еще одним предметом живых дискуссий стало понятие взаимозаменяемых лекарственных препаратов. «Пока такой формулировки в законе нет, и это собираются исправить. Баталии вокруг уточнения этого термина шли в Минздраве, Антимонопольной службе, профессиональных ассоциациях. Консенсуса в итоге достичь не удалось, но поправки ушли в Думу. Если они будут приняты в неизменном виде, все препараты в рамках одной молекулы будут считаться взаимозаменяемыми», — уточняет эксперт.

Законотворчество

Законодательных изменений, непосредственно затрагивающих работу аптек, в первом квартале было не так уж много. Среди случившегося стоит упомянуть отмену отраслевого стандарта, регламентировавшего правила отпуска ЛП. Прекращение действия документа, часть содержания которого давно устарела, многими было воспринято позитивно. Вместе с тем, открытым остается вопрос, какие нормативные акты, устанавливающие общие правила игры, придут ему на смену. В целом же говорить о последствиях этого события пока рано, считает Николай Беспалов.

Говоря о законотворчестве, нельзя не отметить и общего «направления ветра». Вот как его оценивает Герман Иноземцев: «В рамках усиления политической изоляции страны укрепилась и тенденция к протекционистской модели развития медицинской и фармацевтической индустрий России: циркулируют и проходят различные стадии утверждения и согласования документы, ограничивающие оборот иностранных лекарственных средств и изделий медицинского назначения.

Для розницы это может быть как угрозой, так и возможностью, ведь в первую очередь импортным товарам «перекроют кислород» в государственных и госпитальных закупках, а значит, продажи зарубежных ЛС и ИМН будут сконцентрированы в коммерческом розничном секторе. Такая «эксклюзивность» придаст большую силу переговорной позиции аптечникам: как в переговорах с производителями и дистрибьюторами, так и во взаимоотношениях с конечными потребителями».

Проблемы отрасли

Основной проблемой аптечных сетей, как отметил Николай Беспалов, является относительно низкая рентабельность. Также в отдельных регионах ощущается довольно высокая конкуренция, в том числе некоторые аптеки страдают от работы дискаунтеров, хотя в целом они и не оказали на рынок какого‑то катастрофического воздействия.

Впрочем, в первом квартале перед фармацевтическим сообществом вставали также и трудности иного рода. Как сообщила исполнительный директор «Аптечной гильдии» Елена Неволина, многие участники рынка пережили проверки Росздравнадзора, в ходе которых получили замечания о том, что препараты неправильно хранятся в защищенном от света месте:

«Контролеры требовали создания дополнительных условий хранения согласно 706 приказу Минздрава (прим. КС: Приказ Минздравсоцразвития России от 23 августа 2010 г. N 706н «Об утверждении Правил хранения лекарственных средств»), — говорит эксперт. — Мы сделали запросы производителям, чтобы узнать, обеспечивает ли их упаковка должную защиту от света или здесь действительно нужны дополнительные меры. Практически все ответили, что упаковка защищает содержимое в достаточной степени, а надписи о хранении в защищенном от света месте адресованы не аптекам, а потребителям лекарств, которые целостность упаковки нарушают. Аналогичен и западный опыт: там сами аптеки хранят лекарства в упаковке, а покупателей предупреждают о необходимости дополнительной светозащиты в случае ее вскрытия. Поэтому мы планируем обратиться в Минздрав с просьбой внести изменения в 706 приказ».

Скандал, по словам Елены Неволиной, едва не разгорелся и вокруг медицинских изделий. К ним вышли дополнительные требования, в связи с неисполнением которых аптеки стали получать замечания:

«Если производитель вносил изменения в регистрационные сведения о своей продукции, Росздравнадзор предлагал изымать старые партии из продажи, так как документы на них якобы утрачивали силу. Это бы повлекло за собой колоссальные потери для аптек. К счастью, отвечая на наш запрос, департамент лекарственного обеспечения и регулирования обращения медицинских изделий Минздрава всех успокоил: как и в случае с лекарствами, медицинские изделия до истечения срока годности могут продаваться и со старым свидетельством, ведь на момент закупки оно было действительно».

Многих экспертов тревожила и идущая приватизация государственных и муниципальных аптек. По закону новый собственник обязан сохранить направление деятельности предприятия, но не обязан оставлять весь его функционал. «В первую очередь предприниматели отказываются от нерентабельных видов деятельности — обеспечения онкологических больных наркотическими препаратами и рецептурно-производственных отделов, — с сожалением констатирует Елена Неволина. — К началу второго квартала из 70 000 юрлиц с лицензией на розничную фармацевтическую деятельность только 1664 имели лицензию на оборот наркотических средств. В масштабах России это непозволительно мало.

«Аптечная гильдия» предлагала Минэкономразвития и Минрегиону обязывать собственника сохранять социальный спектр услуг, но там все передали на уровень Минздрава, который с нами солидарен, однако не может влиять на процессы приватизации в регионах. Другие властные структуры от решения проблемы отстранились».

«Нам становится всё труднее доказывать, что продавать лекарства нужно только в аптеках. А ведь лоббисты торговых сетей не дремлют! Если они добьются своего, отрасль рискует потерять свой статус. Чтобы этого не допустить, мы готовы бороться вплоть до выхода на митинг, лишь бы доказать правительству, что продажа ЛС вне аптек вредит населению».

Исполнительный директор «Аптечной гильдии»

Елена Неволина

Но главным вызовом начала, да и всего этого года в целом, директор «Аптечной гильдии» называет вновь ставший актуальным вопрос о продаже лекарств в магазинах: «По сути, отрасль сама себя загнала в этот тупик — слишком уж развратились аптечные сети. Во-первых, люди не получают там должных консультаций, конкуренция между аптеками идет только по цене, но никак не по клиентоориентированности. Во-вторых, бизнес часто „вымывает“ непопулярный ассортимент и требует платы за вход на полку. Что греха таить, крупные игроки даже планируют процент бэк-маржи в общем доходе!

Из-за всего этого нам становится все труднее и труднее доказывать, что продавать лекарства нужно только в аптеках. А ведь лоббисты торговых сетей не дремлют! Если они добьются своего, отрасль рискует потерять свой статус. Чтобы этого не допустить, мы готовы бороться вплоть до выхода на митинг! Лишь бы доказать правительству, что продажа ЛС вне аптек вредит населению. На нашей стороне и мировой опыт: многие страны ЕС, ранее допустившие лекарства на полки супермаркетов, начинают „отыгрывать назад“, оставляя такую возможность только в отдаленных и малонаселенных районах».

Тенденции развития

Первый квартал наши эксперты почти единодушно называют довольно спокойным временем, когда каких‑то значимых регуляторных инициатив или экономических предпосылок, способных оказать влияние на розницу, практически не наблюдалось.

«Зато продолжились прошлогодние тенденции, — поделился наблюдениями Николай Беспалов. — В частности, одним из наиболее значимых событий для фармацевтической розницы стала активизация сделок по слияниям. Так, начало года ознаменовалось сделкой между сетями «Радуга» и «Первая помощь». Тенденция консолидации наблюдается на рынке давно. По данным RNC Pharma, доля первой десятки аптечных сетей за год выросла с 16,8 % до 17,2 %. А тот же уровень концентрации для первой сотни аптечных сетей за год вырос ещё больше: с 37,7 % до 39,5 %».

Однако слияниями дело не ограничилось. По наблюдениям Германа Иноземцева, в аптечном бизнесе уже некоторое время уживаются две кардинально противоположные тенденции развития, которые только укрепились в начале 2014 г.: «С одной стороны, новые хозяева сети «36,6» продолжили активно избавляться от географически или концептуально удаленных аптек и даже целых географических кластеров. Владимир Кинцурашвили запустил и развивает концепцию более „компактной“ бизнес-модели аптечной сети с концентрацией на „корневом“ бизнесе и минимизацией „дополнительных“ проектов — собственная торговая марка, собственная логистика и так далее. В то же время объединенная сеть «Радуга — Первая помощь» продолжила развитие дополнительных и высокомаржинальных комплиментарных для розничных продаж бизнесов».

Еще один важный вектор развития касается растущей «автоматизации» аптечных сетей. Стартовавшие во многих регионах страны программы лекарственного замещения заставили аптеки уделить внимание информатизации своих процессов. Включившиеся в такие программы аптеки получают больше возможностей для взаимодействия с целевой аудиторией. Поэтому многие игроки начали инвестировать в создание ИТ-среды, в частности CRM-систем, где хранится информация о покупателях (их предпочтения, средний чек), а также прочих способов автоматизации внутренних процессов.

Взаимоотношения производителей и аптек

В первом квартале имели место прецеденты задержки платежей отдельными розничными компаниями, что даже вынуждало некоторых оптовиков обращаться в суд. Но это явление, по словам Николая Беспалова, носило точечный характер. В отличие от планомерно растущей активности производителей лекарств в использовании аптечного канала для продвижения своей продукции — сейчас такие услуги предоставляют многие сети.

Вместе с тем, по наблюдениям Давида Мелик-Гусейнова, производители стали тщательнее оценивать перспективность работы с той или иной сетью: «В настоящий момент никого уже не удивляют переговоры на основе рейтингования, когда условия сотрудничества зависят от рейтинга ритейлера. Большинство компаний стараются переходить к более прозрачным рыночным технологиям взаимодействия. Еще в прошлом году многие контракты рассчитывались индивидуально под возможности конкретной сети, а сегодня эти договоры делают унифицированными. Диверсификацию в этом вопросе производители сейчас считают делом сложным и невыгодным».

День фармацевтического работника

Вопрос о появлении у фармацевтов своего профессионального праздника большинство аналитиков считают решенным. Идея получила одобрение министра здравоохранения, и над ее претворением в жизнь уже работают: сейчас идет согласование нюансов с профсоюзом работников здравоохранения и РСПП. Когда и они официально выскажутся о поддержке инициативы, дело останется за соответствующим постановлением правительства. Судя по всему, в 2015 году День фармацевтического работника уже появится в календаре профессиональных праздников России.

В целом первый квартал наши комментаторы называют временем вполне оптимистичным. Немалую роль в формировании этого ощущения сыграли несбывшиеся кризисные предчувствия. Рост рынка продолжился, пусть и не так активно, как хотелось бы. Зато перед отраслью открылось много возможностей для подготовки к глобальным изменениям, которые случатся довольно скоро. Те, кто это осознает, успеют измениться и найти новых партнеров.

Фото в статье: © alice-photo (istockphoto.com)

Катрен Стиль

Катрен Стиль

зарегистрированным пользователям